بانکهای مرکزی مسیر خود را تغییر میدهند، اما راه پیش رو نامشخص است

کنفرانس خبری در بانک مرکزی انگلستان، لندن

(⏳ زمان تقریبی مطالعه: ۷ دقیقه | ✏️ نوشتهها: هاوارد اشنایدر و دیوید میلیکن | 🗓️ ۱ اوت ۲۰۲۴ / ۱۰ مرداد ۱۴۰۳)

کنفرانس خبری در بانک مرکزی انگلستان، لندن

اندرو بیلی، رئیس بانک مرکزی انگلستان، در یک کنفرانس خبری در بانک مرکزی انگلستان در لندن، بریتانیا، در تاریخ ۱ اوت ۲۰۲۴، با رسانهها گفتگو کرد. (عکس از آلبرتو پزالی/پول از طریق رویترز)

واشنگتن/لندن، ۱ اوت (رویترز) – تصمیمات اخیر بانکهای مرکزی بزرگ نشان میدهد که پایان سیاستهای پولی دوران همهگیری به مرحلهای نزدیکتر شده است. با این حال، این تصمیمات همچنین آشکار میکنند که بازگشت به وضعیت “عادی” راه طولانی و دشواری در پیش دارد؛ چرا که مقامات اکنون در جستجوی پایان کاهش نرخ بهره و مدیریت کاهش ترازنامههای عظیم خود هستند.

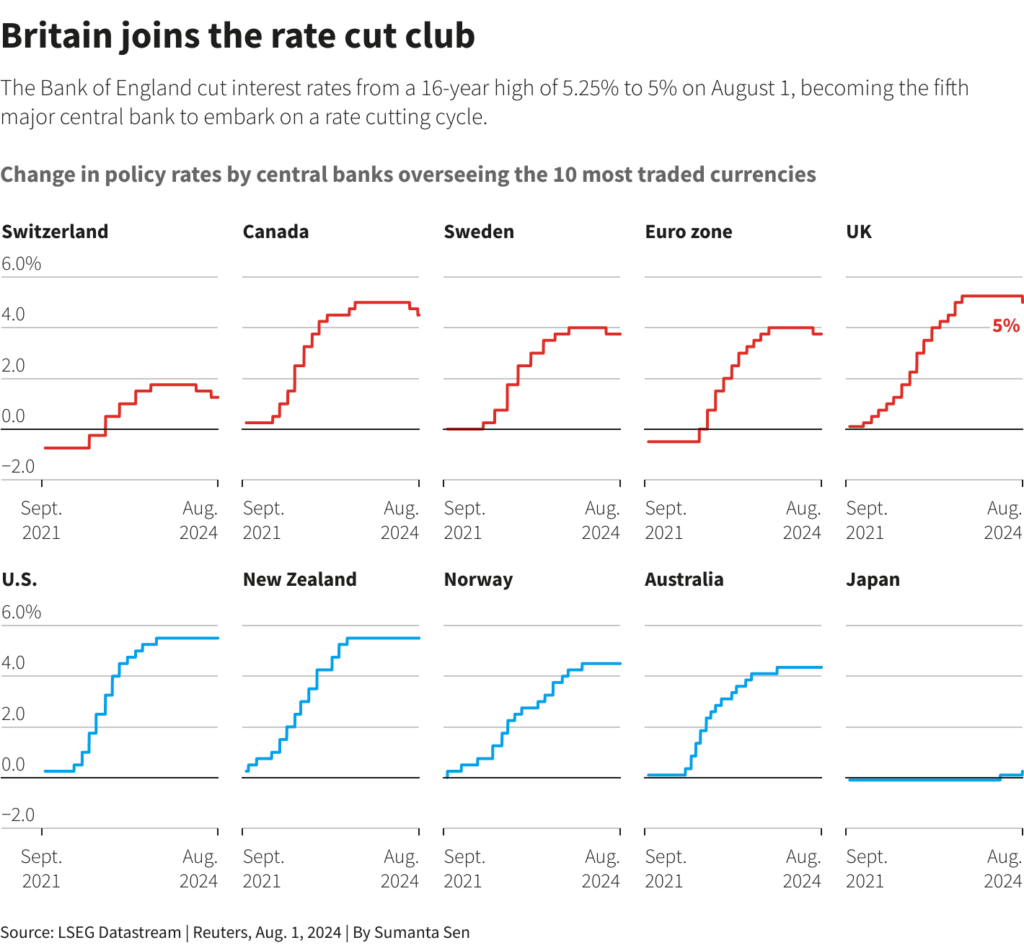

روز پنجشنبه، بانک مرکزی انگلستان نرخ بهره خود را از ۵.۲۵ درصد به ۵ درصد کاهش داد. این تصمیم بانک انگلستان را در کنار بانک مرکزی اروپا، بانک مرکزی کانادا و دیگر نهادهایی قرار میدهد که سیاستهای پولی سختگیرانهای را که برای مقابله با تورم دوران همهگیری ایجاد شده بود، کاهش دادند.

این موج تورمی اکنون تا حد زیادی فروکش کرده و انتظار میرود که از این پس نرخهای بهره کاهش یابد. فدرال رزرو آمریکا، به عنوان بزرگترین بازیگر جهانی، این هفته زمینه را برای اولین کاهش نرخ بهره در ماه سپتامبر فراهم کرده است.

در بیانیهای که روز چهارشنبه منتشر شد، فدرال رزرو اعلام کرد که به همان اندازه که نگران حفظ بازار کار است، نگران تورمی است که اکنون تنها نیم درصد بالاتر از هدف ۲ درصدی است. جروم پاول، رئیس فدرال رزرو، نیز در یک کنفرانس خبری اشاره کرد که کاهش نرخ بهره ممکن است در ماه سپتامبر آغاز شود، به شرط آنکه اقتصاد به مسیر پیشبینیشده خود ادامه دهد.

پاول گفت: «اگر شاهد کاهش تورم باشیم… بهگونهای که با انتظارات مطابقت داشته باشد، رشد اقتصادی همچنان قوی باقی بماند و بازار کار با شرایط فعلی همخوانی داشته باشد، احتمالاً کاهش نرخ بهره در نشست سپتامبر مطرح خواهد شد.»

“احتیاط کنیم”

چند ماه پیش، خروج از سیاستهای ضد تورمی و نرخهای بهره بالا همچنان مورد تردید بود، چرا که تورم در ایالات متحده بهطور غیرمنتظرهای در ابتدای سال افزایش یافت و چرخش فدرال رزرو به سوی کاهش هزینههای وامدهی که انتظار میرفت از ماه ژوئن آغاز شود را به تأخیر انداخت.

با این حال، این به معنای آن نیست که فدرال رزرو، بانک مرکزی انگلستان، بانک مرکزی کانادا و بانک مرکزی اروپا مسیر دقیق پیش رو را میدانند – به ویژه اینکه کاهش نرخها چقدر سریع یا به چه میزان انجام خواهد شد.

این بحث در بانک مرکزی اروپا کاملاً جدی است. کریستین لاگارد، رئیس بانک مرکزی اروپا، اظهار داشت که نشست سپتامبر این بانک “کاملاً باز” است و از آن زمان، تعدادی از سیاستگذاران به امکان کاهش بیشتر نرخها اشاره کردهاند اگر دادهها مطابق انتظار عمل کنند.

در کانادا، بانک مرکزی این کشور به حمایت از اقتصادی که اخیراً عملکرد ضعیفی داشته، روی آورده و اکنون انتظار میرود که در ماه سپتامبر برای سومین بار متوالی نرخ بهره را کاهش دهد.

در ایالات متحده، بازارهای آتی نرخ بهره شروع به در نظر گرفتن احتمالی کردهاند که شرایط در هفت هفته آینده تا نشست بعدی فدرال رزرو به اندازهای نرم شود که کاهش نرخ نیم درصدی نیاز باشد، نه تنها یک کاهش یکچهارم درصدی.

بسیاری از اقتصاددانان بر این باورند که جهان پس از همهگیری ممکن است با تورم بالاتر، بازارهای جهانی کمتر یکپارچه و بدهی عظیم دولتی مواجه شود. این عوامل میتوانند موجب شوند که بانکهای مرکزی نیاز به نگهداشتن نرخهای بهره در سطوح بالاتری نسبت به دهه قبل از همهگیری داشته باشند – و در نتیجه فضای کمتری برای کاهش نرخ باقی بگذارند.

اندرو بیلی، رئیس بانک مرکزی انگلستان، پس از تصویب اولین کاهش نرخ بهره با کمترین تفاوت ممکن توسط مقامات این بانک، به این موضوع اشاره کرد.

بیلی در بیانیهای همراه با این تصمیم گفت: «ما باید مطمئن شویم که تورم پایین میماند و مراقب باشیم که نرخهای بهره را بیش از حد یا خیلی سریع کاهش ندهیم.»

مسیر متفاوت بانک ژاپن

بانک مرکزی ژاپن در مسیری مخالف این روند حرکت میکند. این بانک در این هفته نرخ بهره را افزایش داد که نشان از اعتماد به توانایی این کشور در خروج از سیاستهای پولی تهاجمی، از جمله نرخهای بهره منفی و تلاشهای مستقیم برای مدیریت بازده اوراق قرضه بلندمدت دولتی دارد که ژاپن را از خطر رکود و کاهش دستمزدها و قیمتها دور کرده است.

با این حال، هدف نهایی همه بانکها یکسان است: تعیین اینکه اقتصاد “عادی” پس از دورهای که بسیاری از اصول قدیمی به نظر میرسید شکسته شدهاند، چگونه خواهد بود.

پاول روز چهارشنبه اشاره کرد که افزایش ۰.۷ درصدی نرخ بیکاری در ایالات متحده از تابستان گذشته، نزدیک به فعالسازی قاعده سام – یک قاعده سرانگشتی شناختهشده – است که نشان میدهد کشور در حال حاضر در رکود است.

بازده اوراق قرضه خزانهداری ایالات متحده – با بازده اوراق کوتاهمدت که بیش از اوراق بلندمدت برای بیش از دو سال است – نیز در حال ارسال هشدار رکود است.

با این حال، رشد اقتصادی و هزینهکرد مصرفکنندگان همچنان قوی است، نرخ بیکاری ۴.۱ درصد است که از لحاظ تاریخی پایین است و نشانههای کمی از استرس گسترده وجود دارد.

پاول با اشاره به همه این موارد گفت که خطر رکود در حال حاضر کم است.

او افزود: «این دوره همهگیری دورهای بوده که بسیاری از قوانین ظاهری نقض شدهاند، مثل منحنی بازده معکوس. بسیاری از دانشهای قدیمی به سادگی عمل نکردهاند.»

این همان دلیلی است که کاهش نخست نرخ بهره تنها آغاز یک سفر خواهد بود، زیرا بانکهای مرکزی به دنبال شکلدهی به ترازنامههای همچنان متورم و سیاستهای نرخ بهره خود هستند، برای واقعیتهایی که بهطور کامل درک نمیکنند.

پاول در پایان گفت: «نرخهای سیاستی از اینجا کاهش خواهند یافت، اما نمیخواهم راهنمایی دقیقی در مورد زمان یا سرعت آن ارائه دهم، زیرا فکر میکنم این موضوع به اقتصاد بستگی خواهد داشت.»

پاورقیها

⚠️ اخطار: این محتوا تنها بازتابدهنده دیدگاههای نویسنده است. نویسنده مسئولیت کامل را بر عهده دارد. بازنشر با هدف ارائه دیدگاههای متنوع است و به معنای تأیید نیست.

✅ سورس ما: [Thomson Reuters] رویترز

https://www.reuters.com/markets/central-banks-are-turning-ship-their-path-is-unclear-2024-08-01/

💡 درباره منبع: Thomson Reuters یکی از معتبرترین خبرگزاریهای بینالمللی است که در سال ۱۸۵۱ تأسیس شد و به ارائه اخبار و تحلیلهای جهانی در زمینههای مختلف شناخته میشود.

✏️ درباره نویسندگان: هاوارد اشنایدر و دیوید میلیکن از نویسندگان و خبرنگاران برجسته رویترز هستند که در زمینه تحلیلهای اقتصادی و بازارهای مالی فعالیت دارند.